起底汽车连接器产业链的构成与历史变

连接器是连接两个元器件,传输电信号和光信号的电子元器件。连接器应用广泛,既存在于日常使用的消费电子科技类产品中,也出现在高端国防产品中。连接器在汽车、通讯、工业、交通、家电、医疗等所有的领域也都处处需要发挥作用。各个行业的技术升级都会给连接器市场带来新的上升空间。

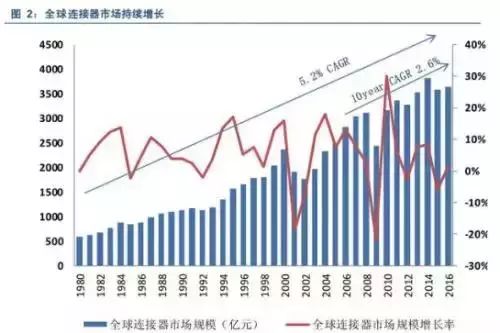

全球连接器市场近 40 年来持续增长,据 Bishop&Associate 多个方面数据显示,全球连接器市场从 1980 年的 594 亿元增长到 2016 年的 3643 亿元,复合增长率高达 5.2%。 虽然 2014 年之后连接器市场出现暂时性下滑,但随之而来的经济复苏与技术升级必将继续带动这一产业向前快速发展。

以手机为例,一般具备简单功能的普通手机对精密连接器的需求量为 3-4 个,而一部具备了支付、拍照、音乐、视频、上网等功能的智能手机对精密连接器的需求则能达到 8 至 12 个,有些手机仅仅 RF 连接器就用 3 个。高性能电子器件带来的单个连接器价值的增加和整机上连接器数量的增加是已成为趋势,这种趋势为连接器市场继续稳步增长提供有力保证。

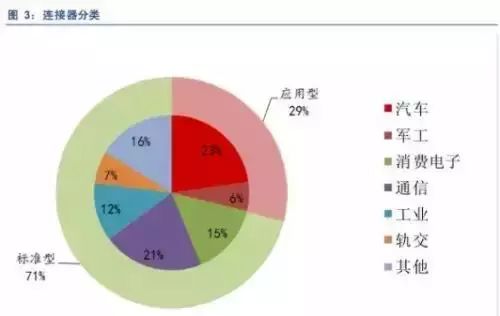

按下游产业分类,连接器主要有汽车、通信、消费电子、军工、工业数类。下游产业的规模增长与技术革新是推动连接器市场增长的重要的因素。这些下游产业中,汽车连接器占比最大,占全球连接器市场的 23%;通信紧随其后。

并且随着汽车电子化增加,与 4G、5G 网络的布局,汽车与通信连接器仍将有很大发展空间。而在消费电子领域,随着可穿戴设备的发展,VRAR 技术的突破,未来连接器的规模也将相当可观。

根据连接器的技术特点,可以将连接器分为应用型和标准型。其中应用型连接器最重要的包含汽车连接器和军工连接器。这类连接器基本按需定制,这就要求连接器厂商极强的设计能力,根本不可能会出现消费电子连接器几个型号生产几年的情况。军工定制的连接器中,都为高端小批量。汽车连接器的生产规模略多于军工,然而对质量与设计的要求并没有降低。对应用型连接器来讲,快速设计,大规模并高质量的生产是其核心竞争力。

另一类市场上占比极大的是标准型连接器。标准型连接器技术方面的要求不高,设计固定,一个型号连接器通常可以在多个地方使用,并持续多年不变。这类连接器的主要竞争点就在于批量化生产下的成本控制和质量控制。所以标准化连接器厂家主要比拼生产线的产能产量和管理。台湾鸿海/富士康与大陆的立讯精密就是此类连接器厂商中的佼佼者。

连接器的上游产业主要是金属、电镀、塑胶等各类原材料,而下游产业广泛分布于汽车,通信、消费电子、航天军事等领域,服务多行业客户。不一样的行业的周期性、季节性不完全一样 ,总体而言连接器的市场波动性不大。

对比下图中半导体和连接器从1994-2015 年二十年的发展,连接器行业的抗周期性不言自明。即使在 2009 年经济萎缩时,连接器市场的下降幅度仍然小于同期的半导体行业萎缩规模。

连接器是电子元器件之间的连接桥梁,它的技术创新方向,生产制造标准自然也都适应着下游产业的发展。当下游市场提出更精细化的要求,连接器的标准也会提高,当下游市场规模出现变动,其对连接器的需求也会随之增减。可以说连接器市场是下游市场变化趋势的一个投影。

从横向来看,消费电子连接器市场曾经随着消费电子生产市场在日本-台湾-大陆之间进行转移。华为作为通讯行业巨头成长起来之后,也带动了中航光电通讯连接器上的巨大飞升。

从纵向来看,连接器市场的每一次波动也都是随着下游市场的行情。2001 年网络泡沫破灭,连接器市场随之跳水。2009 年金融危机对电子终端市场造成严重打击,连接器市场也随之萎缩。所以,随着各个下游市场在不同国家之间的差异化发展,连接器厂商的发展也将趋于个性化。

连接器作为电子元器件,处于供应链价值的底端。以汽车为例,一台汽车上需要300-500 个连接器,然其价值仅为整车价值的百分之一。连接器属于整个供应链中技术门槛较低的一环。相比别的核心元器件,连接器的技术门槛虽然较低,但作为连接各部分电子元件的枢纽,稳定性要求却极高。其原因有二:

首先,连接器通常用于两个电子元器件交叉处,收到的冲击、摩擦会大于其他部分;

其次,连接器在保护核心元件不受外界灰尘、温度、辐射干扰的方面也起着重要的作用。

最近 20 年我国连接器市场规模飞涨。从数量来看,中国连接器市场的增长大多数来源于于三部分:汽车连接器,通信连接器与消费电子连接器,而汽车连接器占中国连接器市场的半壁江山。

随着下游市场的汽车产能的持续不断的增加,且汽车连接器的国产替代空间巨大,汽车连接器前景广阔,同时汽车连接器毛利率和持续盈利能力优于其他种类的连接器。 我们大家都认为,无论是从发展前途还是盈利能力来看,我国连接器市场投资机会在汽车连接器。

全球连接器生产力近 20 年间不断向中国转移,我国连接器市场从 20 年前的近乎于无发展到至今的全球第一大连接器市场,从 1997 年的 24 亿元,发展到 15 年的 1015亿元,市场占有率从 97 年的 1%上升到 15 年的 28%。中国连接器市场在将近 20 年间年复合增长率高达 23.07%,远高于 3.97%的全球连接器年复合增长率。

汽车连接器市场与汽车市场发展相一致。每一台汽车上的连接器价值总和约为 2000 元,到 2015 年,我国汽车连接器市场规模已经高达 490 亿。

与定制化军工产品不同,汽车连接器持续放量能力优秀。下游汽车制造商一旦确定一款车型,此款车型所需的数百个汽车连接器的型号在整个周期都很难改变。因此中国自主品牌车厂的发展会极大的刺激对汽车连接器的持续需求,且稳定的订单帮助汽车连接器厂商降低成本。

然而近 20 年间中国汽车连接器市场虽然发展迅速,但是其国产化替代程度进展缓慢,远远被通信连接器与消费连接器的国产化速度甩在后面。中国汽车连接器的市场仍有超过 80%被国外连接器制造商所垄断。

我国通信连接器行业的兴盛归功于华为、中兴的崛起,消费电子连接器的崛起主要受益于过去 20 年间消费电子制造业的产业从台湾向大陆的转移。从国产化率来看,通信连接器与消费电子连接器基本上已经实现完全的国产化替代。

通信连接器增长点主要在 2G、3G 和 4G 的更新换代,每一次通信技术的提升为通信连接器带来非常大的增量空间,而下一代通信技术 5G 预计最早将于 2020 年开始推向商业化,因此这三年通信连接器恐难有爆发式增长。

我国消费电子连接器的主要下游厂商是智能手机生产厂商,目前智能手机市场渗透率超90%,难有第二次引爆增长。经过 5 年多的发展,中国智能手机市场规模由 2011年的 1.2 亿部升至 2015 年的 4.341 亿部,但是年增速已经大幅度地下跌近仅有个位数。从 2015 年开始,国内智能手机市场呈现饱和的趋势,预计 2016 年的市场规模在4.4 亿部左右,较 2015 年大体持平。

汽车连接器的持续盈利能力优于消费电子连接器、军工连接器与通信连接器。我们以河南天海作为汽车连接器的代表,以立讯精密作为消费电子连接器代表,航天电器作为军工连接器代表,而中航光电光模块部分作为通信连接器代表。

可以得出,其汽车连接器的毛利率稳定在 30%左右。而其他种类连接器毛利率则徘徊在 15%左右,汽车连接器毛利率优势显著。而且汽车连接器降价大约为 1%,而消费电子降价水平为15%-20%,因此汽车连接器在持续盈利能力上优于消费电子。

由于连接器行业与下游计算机显示终端联系十分紧密, 只有下游客户国产化之后,才能促进连接器的国产化。以消费电子、通信连接器的国产化之路为例,它们都是在下游计算机显示终端实现了国产替代化后,才实现了连接器的国产化替代。

汽车连接器的技术方面的要求介于消费电子与军工电子之间,军工连接器的稳定要求极高,一个军工连接器一般要使用数十年之久,并且会在各种严苛的环境中使用,需要考虑到防尘、防水、防辐射、防干扰等方方面面,军工连接器制造商对于技术的投入相当可观。

而消费电子连接器的技术需求则相比来说较低,消费电子本身的更新换代就极快,一个手机的生命周期一般也就 2 年左右,连接器只要能保证其期间内稳定性就可以。

而汽车连接器的技术难度介于两者之间,使用时间短于军工,但长于消费电子,使用环境即不如军工严苛,也没有消费电子那么正常。 汽车连 接器的制造商必须有类似军工连接器制造商的设计能力。

消费电子市场容量大,更新换代快,本身对标准化、批量化生产的需求就比较大,而同类消费电子中的一些连接器插件也会保持一致性,所以消费电子连接器同一型号的生产需求极大。

为适应消费电子连接器的这一特性,消费电子连接器生产商的供应链管理和自动化程度都十分出众。而与之相对应的军工连接器由于其高端小批量的特点,自动化程度相比来说较低。而汽车产业连接器介于消费电子连接器的低端大批量与军工连接器的高端小批量之间。

一般情况下,同汽车连接器的生产规模 比消费电子少,比军工电子多,所以汽车连接器制造商对自动化的需求没有消费电子高,但远高于军工。汽车连接器的制造商还要具有类似消费电子连接器的自动化生产条件的。

从汽车连接器的行业属性看来,其发展的历程必会在消费电子连接器与军工电子连接器之后。在 10 年之前,我国整个消费电子的市场都方兴未艾,消费电子连接器厂商自然也无迹可寻。10 年前的军工连接器厂商也并没有经历国企改革,大部分高端技术还在僵化的体制中,难以转入民用。

我国整个连接器市场在当时几乎处于真空状态,自然没有一家厂商可以抗衡外商汽车连接器,所以,虽然我国的汽车工业在 2002 年加入世贸组织之后就已经快速的提升,然而汽车连接器这块巨大的蛋糕仍然落入了外商连接器的手中。

而如今,我国消费电子和军工电子连接器领域都已完成了国产化布局。消费电子连接器厂商的供应链管理和自动化生产已经不逊色于任何一家外商。而立足于军工连接器的多家厂商也经历了国企改革,早已将军用技术转为民用。我相信,这两类国产连接器厂商各自发挥自身优势并积极学习对方优势,双管齐下,共同进军汽车 连接器市场指日可待

在国家政策全力支持下,新能源汽车近几年发展势头凶猛。根据中汽协数据统计,2016 年我国实现新能源汽车生产 51.7 万辆,同比增长 51.7%;实现销售 50.7 万辆,同比增长 53%。这些新崛起的新能源汽车制造厂商基本为国内厂商,比如比亚迪、奇瑞、江淮、宇通、一汽、二汽,实现下游厂商国产化。

从技术上来说,新能源汽车连接器为高压连接器,其连接器需要更强的高压和更大的电流,而传统汽车连接器为低压连接器,因此新能源汽车的连接器技术比传统汽车连接器要求更高。我国连接器经过多年技术积累,以及在新能源汽车的提前布局,无论是在设计能力还是自动化生产能力,已经满足新能源汽车连接器所要求的技术水平。

在下游厂商国产化和技术能力积累足够的两大条件满足的前提下,国内厂商已经占领新能源汽车连接器的制高点,在这个新的领域实现弯道超车,打破外商在传统汽车连接器的垄断地位。

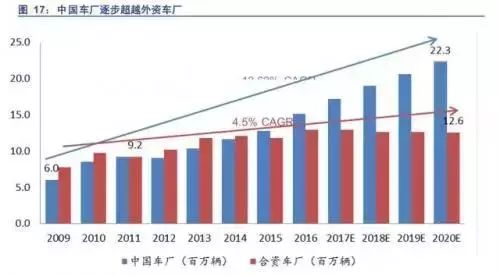

自中国 2002 年加入 WTO 后,我国汽车制造业迎来井喷式发展,其销售规模、生产数量逐年以几何倍数增加。慢慢的变多的自主品牌开始蒸蒸日上,并全面融合进世界汽车工业的体系。2010 年我国汽车产销量跃居世界榜首,真正变成全球最大的汽车市场和汽车制造厂。

目前,我国拥有红旗、奇瑞、吉利、比亚迪、中华、夏利、哈飞等多个自主品牌。这些自主品牌的产能产量正逐年稳步上升,依照我们的预计,到2020 年,我国自主品牌汽车的出货量将是合资品牌的两倍,逐渐将合资车厂甩下。

汽车终端市场的漂亮翻身仗改善了国产连接器厂商的大环境。国有自主汽车品牌的蓬勃发展,为整车组装零件制造等汽车产业链上的子行业都提供了良好的土壤。

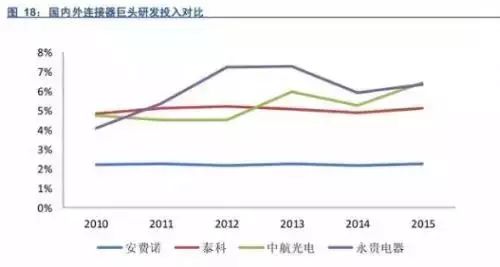

汽车电子行业是一个很注重技术累积的行业。在汽车工业进行技术积累之时,中航光电和永贵电器等连接器有突出贡献的公司也在进行着汽车连接器的技术积累,这两家企业连续五年之内在研发/销售的占比远超国际行业龙头泰科和安费诺。中航光电在新能源汽车连接器方面的技术积累早已超过了泰科,安费诺等国际龙头。传统汽车连接器的技术壁垒已经被中国连接器厂商攻破。

军工连接器龙头中航光电从 09 年开始做新能源汽车连接器的布局,直至 12 年有第一份订单,到后来 15 年新能源汽车行业的爆发导致其连接器销售额的激增,整整花了 6 年时间。这六年时间,中航光电运用强大的技术打入了汽车产业链,为汽车连接器国产化替代立下了一个重要的里程碑。

从技术要求来说,新能源汽车的连接器技术比传统汽车连接器要求更高。传统汽车连接器为低压连接器,然而新能源汽车连接器为高压连接器,其连接器需要承受更强的高压和更大的电流。但中航光电、永贵电器等连接器厂商通过自主研发,已经掌握了新能源汽车连接器的技术,并交付使用,投入量产,形成规模。

国内做新能源汽车的重要厂商,包括比亚迪、奇瑞、江淮、宇通、一汽、二汽,都成为了他们的客户。中航光电更是成为了新能源汽车领域电连接器的设备供应商与电动汽车行业连接器接口标准的制定者。

以立讯精密,得润电子、长盈精密为代表的消费电子连接器制造商已经实现了自动化生产和供应链管理,并且在积极通过并购的形式寻求汽车连接器市场上的突破。

16年12月29日,得润电子收购了柳州双飞 60%股权。柳州双飞是一家集设计、开发、试验和规划生产于一体的汽车线束生产企业,主要客户包括上汽通用五菱、东风柳汽、北汽福田、柳工机械等国内知名汽车厂商。长盈精密也下设了新能源汽车连接器事业部,并表示汽车电子连接器方面已有产品量产出货。传统汽车连接器厂商的技术优势和消费电子连接器厂商的自动化生产能力。必将给汽车连接器市场带来新的波澜。

本公众号所刊发内容已注明文章出处和来源,版权属于原本的作者所有,如有侵权请告知。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。